Giełdy praktycznie od poniedziałku pozycjonują się pod wzrosty stóp procentowych w Stanach Zjednoczonych. Szczególnie silnie od jakiegoś czasu widać to na retnownościach obligacji skarbowych (uniwersalnie 10 letnich). Praktycznie od 2020 r., gdy polityka monetarna zaczęła się historycznie luzować, wielu inwestorów zaczęło wyceniać jej rychłe zacieśnianie. O ile nie widzieliśmy jeszcze tego w wycenie indeksów, o tyle rentowności cały czas pięły się do góry. Długoterminowo to właśnie one mogą zaważyć na długoterminowym trendzie na rynkach akcyjnych. Jak i dlaczego? Zapraszam do artykułu.

Zero rate interest policy

Polityka Europejskiego Banku Centralnego stała się w ostatnim czasie w opinii wielu analityków zanadto neutralna. Szefowa EBC stoi uparcie na straży poglądu, który wysoką inflację dalej kategoryzuje jako przejściową. Patrząc na szeroki rynek presja ze strony inwestorów wyraźnie się zaostrza. Wystarczy spojrzeć na to, co działo się na niemieckim długu w tym tygodniu. Rentowność 10-letnich Bundów stała się dodatnia po raz pierwszy od 2019 r. Jest to jasna informacja, że rynek dłużny pozycjonuje się pod wyższe stopy procentowe. Obligacje zostaną wyprzedawane, przez co ich cena maleje. Malejąca cena wpływa na wzrost rentowności.

Cena i rentowność obligacji są ze sobą skorelowane

Gdy rentowności spadają cena rośnie, natomiast gdy rentowności zaczynają się umacniać cena obligacji spada. To, co obserwujemy obecnie jest wyraźnym sygnałem, który mówi o tym, iż inwestorzy czekają na nowy, lepiej oprocentowany kupon, pozbywając się przy tym starego.

Presja jest na tyle silna, że nawet niemiecki dług (słynący z ultra niskich rentowności) ma problem ze zbliżającą się wielkimi krokami perspektywą podwyżki stóp procentowych przez Europejski Bank Centralny.

Czego obawia się EBC?

Z wypowiedzi banków centralnych z całego świata, których gospodarki ożyły po wiośnie 2020 r. wynika jedno – każdy boi się ograniczać wzrostu gospodarczego. Bez wątpienia pierwsza fala covidu i obostrzenia związane z kolejnymi falami zachorowań, uderzyły w stronę podażową rynku. Silnie ucierpiał wówczas rynek pracy, stąd też wiele banków centralnych stawia za warunek konieczny (w kontekście podwyżek) zdrową kondycję zatrudnienia.

Idąc tym tropem myślenia EBC może zachować się jak Bank Ludowy Chin

Co prawda wizja obniżek stóp procentowych w przypadku Europejskiego Banku Centralnego jest w niewielkim stopniu prawdopodobna, niemniej jednak powód zachowania neutralności może być bardzo podobny. Chiny za wszelką cenę chcą utrzymać jak najdłużej obecne ożywienie gospodarcze. Biorąc pod uwagę natomiast historycznie wielkie zadłużenie EBC wizja nawet kilku podwyżek kreuje problem w kontekście rolowania długu po wyższych stopach procentowych. Dodatkowo wyższe stopy procentowe zaostrzą również oprocentowanie podwyżek przez co mniej przedsiębiorców i gospodarstw domowych będzie je w stanie zaciągnąć i spłacać. Powód ożywienia jest zatem bardzo istotny z punktu widzenia EBC.

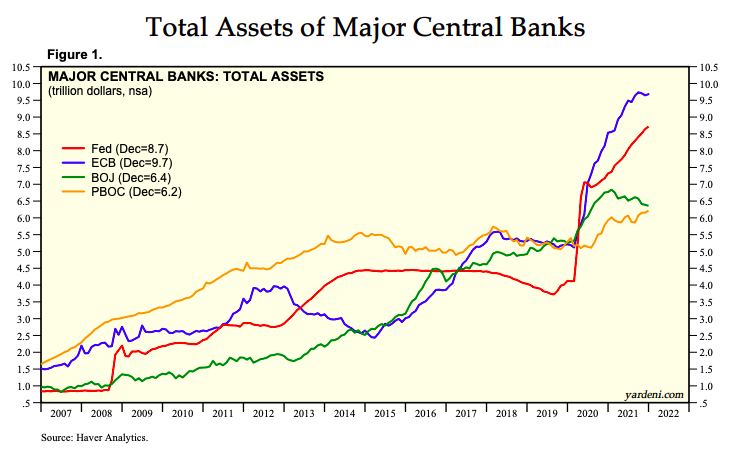

Wystarczy spojrzeć na strukturę dodruku pieniądza

EBC (niebieska linia) wyprzedził Rezerwę Federalną już w 2020r. Co prawda FED wprowadził pod koniec 2021 r. tapering (spowolnienie tempa dodruku), ale nadal (jak wskazuje czerwona linia) skupuje z rynku papiery dłużne. Ciężko zatem przy tak wielkiej stymulacji fiskalnej oraz niskich stopach procentowych wierzyć, że EBC nagle wprowadzi serię podwyżek lub zdecyduje się na kroki w kontekście ograniczania dodruku.

Rodzi się zatem pytanie, czy EBC nie pozostanie w tyle (a z nim EUR),

podczas gdy reszta świata walutowego będzie się ewidentnie umacniać (idąc za ciosem podwyżek). Podobne pytanie można zadać w kontekście Państwa Środka. Czy Chiny, które są światowym mocarstwem produkcyjnym, obecnym obniżaniem stóp procentowych kosztem utrzymania jak najdłużej ożywienia gospodarczego nie stracą gospodarczo.

You’re truly a good webmaster. This website

loading speed is amazing. It sort of feels that you are doing any

unique trick. In addition, the contents are masterwork.

you’ve done a great task in this topic! Similar here:

sklep online and also here:

Najtańszy sklep